Sia Partners publie la septième édition de son observatoire du biométhane en France

| Article rédigé par le cabinet de conseil SIA PARTNERS et publié sur son blog énergie et environnement. |

Détail d’un poste d’injection de biométhane dans le Nord de la France, photo Frédéric Douard

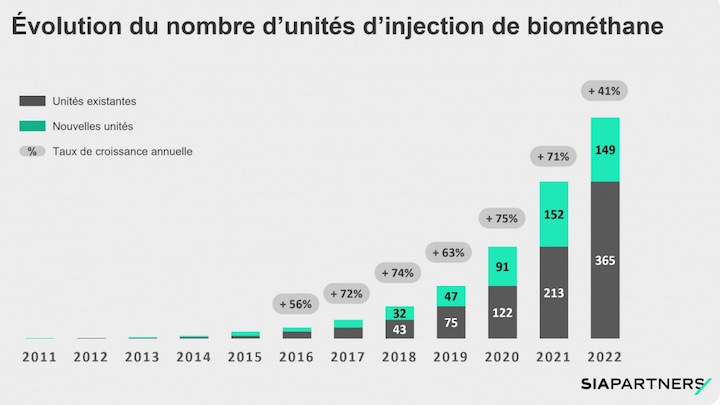

Dans cette septième édition de l’observatoire français du biométhane, le cabinet Sia Partners propose un état des lieux de la filière et un décryptage des évolutions réglementaires marquantes. En 2022, avec 514 installations en service et une capacité totale de production raccordée aux réseaux dépassant 9 TWh/an, la filière française du biométhane poursuit sa croissance malgré un contexte peu favorable.

L’année 2022 a été marquée par l’atteinte de plusieurs seuils symboliques

En 2022, la filière biométhane a poursuivi sa croissance et a déjà dépassé l’objectif de production fixé pour l’année à venir. En effet, alors que la Programmation Pluriannuelle de l’Énergie (PPE) tablait sur 6 TWh de biométhane dans les réseaux en 2023, c’est près de 7 TWh qui ont été injectés sur l’année 2022.

En franchissant également la barre symbolique des 500 unités en service, la filière biométhane est désormais le premier mode de valorisation du biogaz. Le parc français compte environ un millier de méthaniseurs valorisant le biogaz par cogénération ou sous forme thermique, avec une capacité brute de production de biogaz légèrement inférieure à celles des unités en injection, et une valorisation finale sous forme électrique avoisinant les 2,5 TWhe sur l’année 2022. Le nombre d’unités de production de ce type continue d’augmenter, mais moins rapidement que les unités en injection, supportant l’essentiel de la croissance.

Par ailleurs, le biométhane est désormais la première filière de production d’énergie renouvelable à dépasser les objectifs fixés par la Programmation Pluriannuelle de l’Energie (PPE). Celle-ci doit être mise à jour d’ici un an, et les cibles de production de 14 à 22 TWh en 2028, encore en vigueur à ce jour, pourraient être réhaussées conformément aux attentes de la filière. Il est néanmoins trop tôt pour savoir si la dernière proposition de la filière, à hauteur de 20% de gaz renouvelables en 2030, sera retenue.

Autre fait notable : la France dispose désormais du plus grand nombre d’unités de production de biométhane en service au niveau mondial, et elle est en passe de devenir le leader en termes de capacités installées au niveau européen, talonnant l’Allemagne et sa production de l’ordre de 10 TWh.

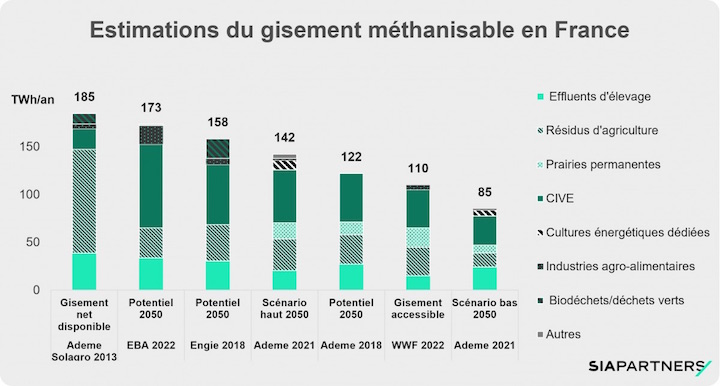

Le potentiel de la filière biométhane est appuyé par différentes études prospectives évaluant les gisements en intrants utilisables pour la production de biogaz. En effet, les réserves disponibles en ressources méthanisables restent importantes au regard des niveaux de production actuels de biogaz, et laissent une marge de progression encore significative pour valoriser ces matières organiques en biogaz et biométhane.

Les différentes études de gisement permettent de considérer comme raisonnable un potentiel de 90 à 140 TWh, à terme, pour la filière méthanisation. Ce gisement, s’il est convenablement exploité, permettrait de couvrir entre 20 et 30% de la consommation actuelle de gaz en France. Il convient néanmoins de souligner que certains types de biomasses peuvent desservir plusieurs usages et être orientés vers d’autres filières de valorisation. Cela doit être pris en compte dans l’évaluation de ces gisements et le choix des politiques de soutien.

Complété par les autres filières de production gaz renouvelables et bas-carbone, à savoir la pyrogazéification, le Power-to-Gas et la gazéification hydrothermale, en parallèle de la baisse attendue des consommations, ce potentiel pourrait permettre de décarboner une partie significative, voire l’intégralité de la consommation de gaz naturel d’après l’étude ADEME de 2018.

Le ralentissement, initié depuis deux ans, est accentué par le contexte actuel

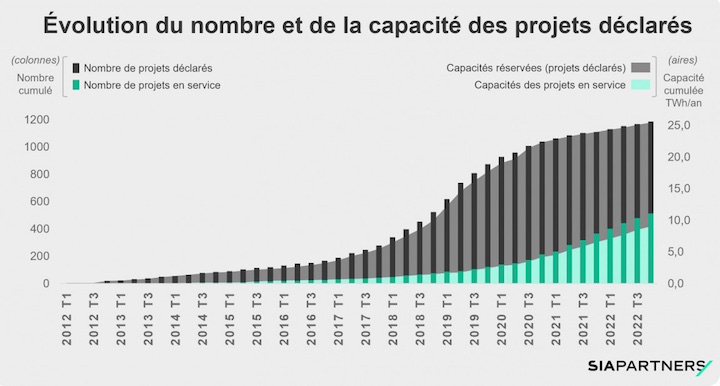

Avec 149 nouvelles unités en service, soit une augmentation de 41% par rapport à 2021, le nombre d’unités mises en service reste cette année encore important, mais cette croissance est moins forte, à un niveau au plus bas depuis les débuts de la filière.

L’évolution du nombre total de projets ayant réservé des capacités d’injection – incluant les projets en service et ceux en développement – a en effet stagné, avec 1186 projets pour une capacité totale de 25 TWh/an. En 2 ans, le nombre de projets au stade de développement a diminué pour atteindre 670 environ, soit 16,4 TWh. Ce chiffre comprend également les développements de nouvelles capacités pour les projets déjà en service.

Ce ralentissement annonce, à moyen terme, une diminution du nombre de nouvelles unités à raccorder chaque année. Cela peut s’expliquer notamment par la révision des tarifs d’achat qui a marqué un véritable coup de frein depuis 2020. Le contexte actuel de crise énergétique et d’inflation pèse également sur les coûts d’investissement et d’exploitation des installations, qui sont consommatrices d’électricité, notamment pour l’épuration du biogaz et le traitement des intrants.

Cette tendance décourage les porteurs de projet et limite les déclarations d’intention et les décisions d’investissement pour de nouveaux projets. C’est pourquoi les acteurs de la filière doivent réinventer de nouveaux modèles d’affaires.

En plus de la diversification des modes de soutien à la filière (cf. infra), le producteurs peuvent également mobiliser de nouvelles sources de revenus en valorisant les externalités et co-produits de la méthanisation. Ils peuvent par exemple valoriser le CO2 issu de l’épuration du biogaz, ou encore de redistribuer le digestat comme engrais organique aux exploitations voisines, dans un contexte de forte hausse du prix des engrais minéraux.

Les usages continuent d’évoluer, tirés par la mobilité et l’industrie

Les usages du biométhane connaissent une forte dynamique puisque, selon l’AFGNV, 35% du GNC consommé en 2022 était sous forme de bioGNC, contre seulement 20% en 2021. Avec 49 nouvelles stations GNV ouvertes en 2022, le maillage en points d’avitaillement GNC et GNL du territoire s’améliore encore.

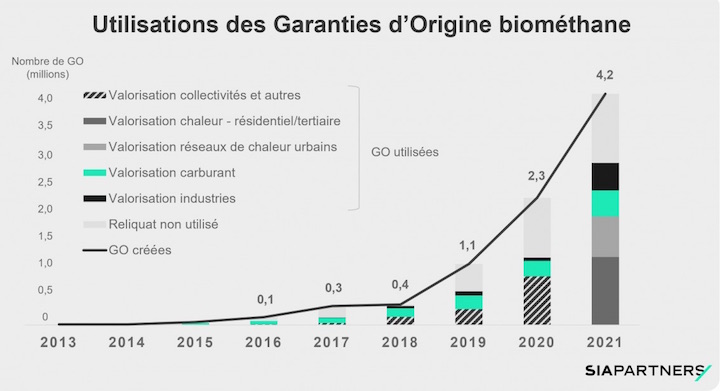

Concernant les usages du biométhane comme gaz combustible, le volume de GO valorisées dans des offres de gaz vert a bondi en 2021, et ce sur tous les segments. Le stock de GO non utilisées reste élevé, même s’il est comparable à celui de 2020 : cela s’explique en partie par les incertitudes liées à l’ouverture du marché européen.

Cependant, face à la crise énergétique et économique, certains fournisseurs de gaz ont arrêté de proposer des offres de gaz vert en 2022.

Le système des Garanties d’Origine connaîtra des évolutions majeures au prochain renouvellement du gestionnaire du registre. Une partie des GO des installations françaises sera éligible à l’EU ETS, conformément au décret publié le 8 décembre 2022, et devra ainsi inclure un certificat de durabilité en accord avec la directive européenne RED II. Cela permettra aux industriels achetant du biométhane d’effacer leurs consommations de gaz naturel soumises au marché des quotas des émissions de CO2. Le complément des GO émises par les installations sera comptabilisé par la France au titre de l’ESR (Effort Sharing Regulation).

Des évolutions clés du cadre réglementaire sont en cours d’implémentation

La fin de l’année 2021 a été marquée par la révision du tarif d’achat pour les producteurs de biométhane. L’arrêté du 13 décembre 2021 définit les modalités d’obtention du nouveau tarif d’achat. Les projets ne bénéficient désormais de ce tarif d’achat que sous certaines conditions : production annuelle inférieure à 25 GWh, dossier ICPE accepté, respects d’exigences environnementales (usage de biogaz, biométhane ou récupération de chaleur fatale dans les procédés, limitation des consommations électriques pour l’épuration, etc.).

L’arrêté introduit également une dégressivité du tarif d’achat, en cohérence avec les objectifs de la Programmation Pluriannuelle de l’Énergie, qui prévoit la réduction progressive des coûts de production. Cette dégressivité a contribué, avec la révision du niveau du tarif, et aujourd’hui l’inflation sur les coûts de production, à freiner l’évolution de la filière biométhane et limiter le nombre de nouveaux projets.

Pour les installations de production supérieure à 25 GWh PCS par an, les pouvoirs publics ont mis en place un dispositif de soutien par appels d’offres, en 3 périodes entre décembre 2022 et décembre 2023, qui porte sur une capacité totale de production de 1,6 TWh PCS par an. La première phase de ces appels d’offres est toujours attendue.

L’État a ainsi adapté son soutien à la filière qui devient de plus en plus mature. Cependant, au-delà de l’enveloppe de soutien public assurée, de nouveaux mécanismes extra-budgétaires seront nécessaires pour assurer a minima la cible de 10 % de gaz renouvelables fixée par la loi de Transition Énergétique de 2015 et réaffirmée par la Programmation Pluriannuelle de l’Énergie de 2020 (avec une modulation de 7 à 10%).

Parmi la palette d’outils disponibles, le mécanisme des Certificats de Production de Biogaz, né de la concertation des pouvoirs publics avec la filière, puis défini dans la loi Climat et Résilience adoptée le 20 juillet 2021, est désormais sur la table. Après un premier décret d’application publié en 2022, cet outil doit faire l’objet de clarifications dans le courant de l’année à venir. Pour les fournisseurs de gaz naturel qui seront assujettis au dispositif, le texte devra clarifier les critères encadrant les obligations d’incorporation.

Autre outil, qui demande encore à être implémenté par les acteurs du marché : les BPA ou Biomethane Purchase Agreements. Ces contrats long terme lient les producteurs et les consommateurs sur une durée suffisante pour assurer les investissements dans les projets. Gageons que ce mode de financement devrait se développer avec l’ouverture du marché des GO et la prise en compte du biométhane dans l’EU-ETS.

Quels enjeux de redynamisation de la filière biométhane et d’accélération des nouvelles filières de production de gaz renouvelables et bas-carbone ?

La crise énergétique a fortement impacté les modèles d’affaires des producteurs de biométhane qui n’ont, pour certains, pas été protégés par les boucliers tarifaires sur l’électricité, alors qu’ils en consomment des quantités notables dans leurs procédés.

Le tarif d’achat défini par l’arrêté du 13 décembre 2021 a donc été modifié en réaction à l’augmentation des prix de l’électricité par l’arrêté du 20 septembre 2022. Il est désormais calculé en fonction de l’atteinte des objectifs de la PPE mais également de coefficients prenant en compte l’inflation, notamment par la considération du coût horaire du travail et l’indice des coûts de production de l’industrie. Cette mesure prise par les pouvoirs publics a permis d’éviter de mettre en difficultés un certain nombre d’installations, et la mécanique d’indexation mise en œuvre pourra contribuer à redynamiser la filière biométhane. Ce mécanisme pourrait être révisé dans le courant de l’année.

Les nouveaux modes de production de gaz renouvelable et bas-carbone, complémentaires à la méthanisation, ont récemment obtenu des signaux favorables par des évolutions du cadre réglementaire et des dispositifs de soutien spécifiques. Le projet de loi relatif à l’accélération de la production d’énergies renouvelables permettra le passage rapide de ces nouvelles filières à l’échelle industrielle, traitant des biomasses, souvent issues de déchets non fermentescibles. Le potentiel est estimé à 90 TWh/an pour la gazéification et 63 TWh/an pour la gazéification hydrothermale à horizon 2050.

>> Découvrez l’étude dans son intégralité

Contact : Charlotte De Lorgeril – charlotte.delorgeril@sia-partners.com

| Fondé en 1999, avec une expertise dans plus de 30 secteurs et services, le cabinet de conseil en management Sia Partners est présent sur tous les continents et s’engage à intégrer les sujets de RSE au coeur de sa stratégie opérationnelle. |

Ventil’ ta récolte

Ventil’ ta récolte STC Biomasse

STC Biomasse